Geldpolitik in der Klimakrise: Was Zentralbanken tun können und tun sollten

Mitte Juni dieses Jahres hat die EZB binnen elf Monaten das achte Mal an der Zinsschraube gedreht. Manche Kommentator:innen warnten jüngst lautstark davor, die Zinsschraube nicht zu „überdrehen“ – weil sonst Konjunktur, Beschäftigung und Klimaziele in Gefahr gebracht würden.

Seit Monaten laufen kontroverse Diskussionen sowohl zur Ursache der hohen Inflation als auch zur richtigen Waffe, mit der sie bekämpft werden soll. Im Zuge dessen wurde auch von einer Rückkehr der Knappheit, unter anderem bedingt durch die Klimakrise, gesprochen. Häufigere und heftigere Preisanstiege als dies in den letzten drei Jahrzehnten der Fall war, seien nicht unwahrscheinlich.

Und in der Tat sind sich Wissenschafter:innen einig, dass die Auswirkungen der Klimakrise die makroökonomische Stabilität – also stabiles Wachstum und stabile Preise- aber auch die Finanzstabilität bedrohen. Das stellt auch Zentralbanken wie die EZB sowie die nationalen Notenbanken im Europäischen System der Zentralbanken vor neue Herausforderungen.

Unsere aktuelle Studie widmet sich der Frage, was Zentralbanken angesichts des Klimawandels tun können und was sie tun sollten. Es versteht sich von selbst, dass es primär die Aufgabe von Regierungen ist, Klima- und Umweltpolitiken zu betreiben und die gesetzlich festgelegten Ziele zu erreichen. Klimawandel sowie Maßnahmen zu dessen Eindämmung haben jedoch direkte Auswirkungen auf Preis- und Finanzstabilität und somit auch auf Arbeit und Erfolg von Zentralbanken.

Die Folgen der Klima- und Umweltkrise betreffen das Kernmandat der Zentralbanken

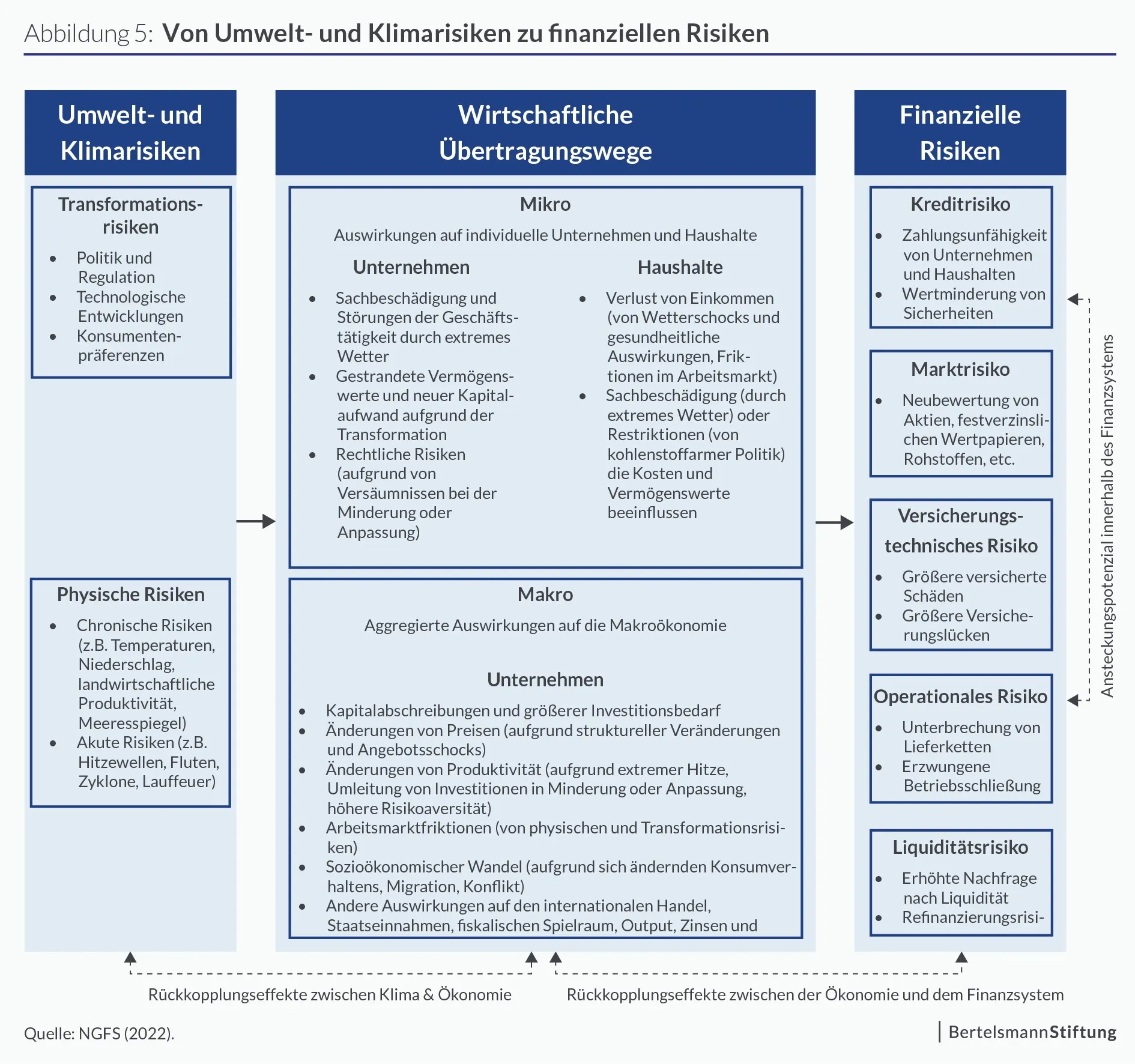

Das primäre Ziel der meisten Zentralbanken ist die Wahrung makroökonomischer und finanzieller Stabilität. Um ihr Kernmandat auch in Zukunft erfüllen zu können, sind Notenbanken nun gefordert, sowohl die physischen Risiken des Klimawandels als auch transitorische Risiken beim Übergang zu einer emissionsarmen Wirtschaft besser zu verstehen, zu kontrollieren und einzudämmen. Darüber hat sich in der internationalen Gemeinschaft der Zentralbanken ein Konsens herausgebildet.

Schließlich macht die zunehmende Eintrittswahrscheinlichkeit wie auch Intensität von Starkwetterereignissen Zahlungsausfälle und damit auch Bankenkrisen wahrscheinlicher. Ferner könnte ein (abrupter) politisch induzierter Nachfragerückgang nach fossilen Energieträgern, der von Industrie oder Anleger:innen nicht antizipiert wird, verheerende Auswirkungen auf die Bilanzen zahlreicher Unternehmen, Banken aber auch für Staatsbudgets haben (Holzmann et. al 2022).

Materialisieren sich klimabedingte Finanzrisiken, könnte dies wiederum negative Effekte auf die Fähigkeit von Zentralbanken haben, Preisstabilität zu gewährleisten. So kann die Zentralbank in die Lage geraten, dass sie die Stabilität des Finanzsystems und den Einbruch der Realwirtschaft durch die Schaffung von Liquidität garantieren muss, auch wenn dies mit Blick auf die Geldstabilität erhebliche Risiken bergen mag (Kriwoluzky und Volz 2023).

Außerdem zeigen empirische Studien, dass Naturkatastrophen bereits jetzt signifikanten Einfluss auf die Preisentwicklung in den Ländern der Eurozone haben. Nehmen Extremwettereignisse an Häufigkeit und Intensität zu, ist von einer erhöhten Inflationsvolatilität auszugehen.

Ebenso werden zahlreiche andere wichtige makroökonomische Größen durch die Klimakrise und deren Bekämpfung beeinflusst (siehe Kriwoluzky und Volz 2023 für eine detaillierte Übersicht). Dies geht auch an der Geldpolitik nicht spurlos vorbei. Sowohl temporäre Schocks als auch strukturelle Veränderungen, die aus dem Klimawandel und dessen Eindämmung entstehen, vermögen den Handlungsspielraum von Zentralbanken – über unterschiedliche Transmissionskanäle – zu verringern.

Notenbanken stehen nun vor der Herkulesaufgabe, Klimarisiken und deren Einfluss auf zentrale makroökonomische Größen nicht nur besser zu verstehen, sondern auch das eigene Instrumentarium dementsprechend anzupassen, um ebendiese Risiken zu mindern. Andernfalls laufen sie in Gefahr, ihrer Fähigkeit beraubt zu werden, für stabile Preise zu sorgen.

Operationale Rahmenbedingungen, z.B bei Kreditgeschäften oder im Bereich der notenbankfähigen Sicherheiten, müssen vor allem im Sinne der Preisstabilität angepasst werden. Auch bei der Finanzmarktregulierung und -aufsicht sollten Zentralbanken Klima- und Umweltrisiken berücksichtigen, um ihrer Rolle als Hüter der finanziellen Stabilität gerecht zu werden.

Mit Blick auf die Eurozone ist ein Update des geldpolitischen wie auch makroprudenziellen „Werkzeugkastens“ und damit ein Beitrag zur Bekämpfung des Klimawandels auch aus anderen Gründen geboten. EZB und nationale Zentralbanken im EZSB unterstehen der geltenden EU-Gesetzgebung. Sie sind also dazu verpflichtet, ihre Aktivitäten darauf zu prüfen, ob diese mit dem Ziel der Klimaneutralität übereinstimmen oder widersprechen.

Inflationsbekämpfung á la EZB vs. Klimaziele der EU – Ein Zielkonflikt?

Tradierte Maßnahmen zur Inflationsbekämpfung können den Klimazielen der EU zuwiderlaufen. Dies zeigt laut Kriwoluzky und Volz (2023) auch die EZB-Reaktion auf die gegenwärtige makroökonomische Situation. Um der Teuerung im Euro-Raum Einhalt zu gebieten, hat die EZB innerhalb von elf Monaten achtmal an der Zinsschraube gedreht.

Anders formuliert: Der Leitzins wurde stark erhöht, was – mit deutlicher Verzögerung – die Preisentwicklung bremst, weil die gesamtwirtschaftliche Nachfrage einen Dämpfer erhält. Die Leitzinserhöhung hemmt Konsum sowie Investitionen und ist dabei wenig präzise. Es können Kollateralschäden wie z.B. eine verringerte Beschäftigung oder das Abwürgen der Bautätigkeit entstehen.

Darüber hinaus hemmen steigende Zinsen die Transformation hin zu einer klimaneutralen europäischen Wirtschaft. Schließlich erfordern Investitionen in erneuerbare Energien und andere kohlenstoffarme/klimaresistente Infrastrukturen hohe Vorabkosten. Erneuerbare sind im Vergleich zu fossilen Energieträgern kapitalintensiver. Entsprechend wichtig sind die Finanzierungskonditionen von Banken und anderen Kapitalgebern. Das untermauern auch empirische Studien (Monnin 2015, Schmidt et. al 2019 und IEA 2020)

Wird die Dekarbonisierung verschleppt, ist mit noch häufigeren wie auch heftigeren Wird die Dekarbonisierung verschleppt, ist mit noch häufigeren wie auch heftigeren Preisauftrieben- bzw. -schwankungen zu rechnen, weil der Klimawandel die Preis- und Finanzstabilität europäischer Volkswirtschaften über unterschiedliche Wirkungskanäle gefährdet. Somit ist nicht nur ein Konflikt zwischen Inflationsbekämpfung und den Klimazielen der EU zu beobachten. Der „Zinshammer“ könnte auch dazu beitragen, dass der künftige Handlungsspielraum von Geldpolitik schrumpft.

Differenzierte Zinsen einführen

Die EZB hat andere Optionen, als den Leitzins zu verändern. Zinsdifferenzierung, zum Beispiel mithilfe sogenannter, grüner Targeted longer-term refinancing operations (TLTROs), ist eine davon. Die Logik ist bestechend einfach: In Zeiten erhöhter Inflation sollte die EZB nach gewohnter Manier zur Tat schreiten und den Leitzins erhöhen. Um Inflationsdruck einzudämmen und Inflationserwartungen zu managen.

Gleichzeitig könnte sie aber ein Refinanzierungsfenster mit niedrigeren Zinssätzen für gezielte Investitionen, beispielsweise in erneuerbare Energien und in Energieeffizienz, offenhalten. Dadurch bekämen Banken trotz negativen Zinsumfelds Zugang zu kostengünstigen Krediten für grüne Investitionen, welche wiederum an Unternehmen und Haushalte vergeben werden können. Der Vorteil: Das Inflationsziel kann verfolgt und gleichzeitig grüne Investitionen gefördert werden.

Gezielte grüne Refinanzierungslinien zahlen auf das Ziel der Preisstabilität ein

Eine Ausweitung der Investitionen in Erneuerbare reduziert die Abhängigkeit von fossilen Brennstoffen und deren unsteten Preisen. Das Risiko von „Fossilflation“, welche für einen Großteil des jüngsten Anstiegs der Inflation im Euroraum verantwortlich ist, wird dadurch eingeschränkt.

Wie Beirne et. al (2023) in ihrer empirischen Untersuchung zeigen, sind Länder mit einem höheren Anteil erneuerbarer Energien in ihrem Energiemix internationalen Preisschocks für fossile Brennstoffe deutlich weniger stark ausgesetzt. Damit geht auch eine geringere Inflationsvolatilität einher. Darüber hinaus vermag ein dauerhafter Anstieg von Investitionen in grüne Technologien Ausmaß und Dauer von „Greenflation“ zu reduzieren, weil mit Produktivitätssteigerungen in grünen Technologiefeldern/Sektoren zu rechnen.

Grüne TLTROs erleichtern also die Ausweitung von Investitionen in jenen Bereichen, die den Inflationsdruck und die Inflationsvolatilität mittelfristig verringern. Obendrein kann dadurch die Dekarbonisierung unserer Wirtschaft beschleunigt werden. Beides zahlt auf das primäre Ziel von Zentralbanken ein.

Grüne Refinanzierungsfenster der Notenbanken: Erforscht und in der Praxis erprobt

Mit Vorschlägen wie diesem betritt man kein Neuland. Weder in der Wissenschaft noch in der geldpolitischen Praxis. Führende Zentralbanken auf der ganzen Welt haben bereits differenzierte Zinssätze angewendet.

Beispielsweise führte die Bank of Korea im Jahr 2008 eine „Bank Intermediated Lending Support Facility“ ein, welche Finanzinstituten, die Kredite an KMU vergeben, Finanzierungen zu niedrigen Zinssätzen zur Verfügung stellt. Vier Jahre später startete die Bank of England (mit HM Treasury) ein „Funding for Lending Scheme“, um die Kreditvergabe an Haushalte und Unternehmen zu fördern. Aber auch die EZB setzt seit 2014 TLTROs ein, um die „Realwirtschaft“ zu unterstützen. Last but not least startete die Bank of Japan im Jahr 2020 ein Programm, das auf wirtschaftliche Aktivitäten abzielt, die die Grundlagen für Japans Wirtschaftswachstum stärken.

Derartige Refinanzierungslinien gibt es bereits auch in „grün“. Im Jahr 2016 führte die People’s Bank of China eine vergünstigte grüne Refinanzierung für Geschäftsbanken ein, die grüne Kredite oder Anleihen als Sicherheit verwenden. Fünf Jahre später legte die chinesische Notenbank mit der Einführung einer „Carbon Emission Reduction Facility“ nach. Im selben Jahr, nämlich 2021, machte die Bank of Japan durch den launch ihrer „Funds-Supplying Operations to Support Financing for Climate Change Responses“ auf sich aufmerksam. Auch die Bank Negara Malaysia (malaysische Nationalbank) schuf 2022 eine „High Tech & Green Facility“ sowie eine „Low Carbon Transition Facility“.

Aufgrund der Tatsache, dass gezielte grüne Refinanzierungsfazilitäten direkt dazu beitragen würden, das Risiko von Preisschocks bei fossilen Brennstoffen zu verringern und die Inflationsraten zu stabilisieren, wäre deren Einführung im Euroraum laut Kriwoluzky und Volz (2023) förderlich für die Erfüllung des Primärmandats. Die EZB wäre daher gut beraten, einen ähnlichen Weg einzuschlagen.

Update des geldpolitischen Instrumentariums als Voraussetzung für Primärmandat

In Sachen Geldpolitik und Regulierung neue Wege zu gehen, dürfte eine notwendige Voraussetzung für die EZB darstellen, um ihr Primärmandat künftig erfüllen zu können. Schließlich sind sowohl der Klimawandel wie auch die Folgen seiner Eindämmung in der Lage, die Preisstabilität – also das Primärmandat der EZB – zu untergraben.

Den Nett-Null-Emissionskurs der EU durch eine Anpassung ihrer geldpolitischen Instrumente, Regelungen und interner Bestimmungen zu unterstützen, leitet sich also nicht nur aus daraus ab, dass sie als EU-Organ geltendes Recht einhalten muss. Die Kontrolle und Minderung physischer und transitorischer Klimarisiken liegen auch kraft ihres Primärmandats in der Verantwortung der EZB.

Diese Verantwortung wahrzunehmen, geht deutlich über die Einführung differenzierter Zinsen hinaus. Wie in Geldpolitik in der Zeitenwende gezeigt wird, gibt es viele Hebel, die die EZB in voller Übereinstimmung mit ihrem Mandat nutzen kann.

Beispielsweise wäre eine Adjustierung des Rahmens zulässiger notenbankfähiger Sicherheiten, die Finanzinstitute bei Operationen mit der Zentralbank verwenden können, um Kredite zu erhalten, vorstellbar. Hier könnten etwa Bewertungsabschläge („Haircuts“) angepasst werden, um Klima- und Naturrisiken zu berücksichtigen, oder nicht-nachhaltige Anlageklassen vollständig ausgeschlossen werden. Klimarisiken sollten von Zentralbanken auch bei der Finanzmarktregulierung miteinbezogen werden. Mögliche Ansätze wären das Durchführen regelmäßiger Stresstests in Bezug auf Klimarisiken und die Anpassung von Kapitalanforderungen an Banken, um Klima- und Umweltrisiken widerzuspiegeln.

Ohne Anspruch auf Vollständigkeit erheben zu wollen, zeigen Kriwoluzky und Volz (2023) Wege und Optionen auf, wie Zentralbanken ihre Stabilitätsziele auch in Zeiten der Klimakrise erreichen können. Das Motto hierbei lautet: „Go green or go home“.

Weitere Beiträge zum Thema auf unserem Blog:

Grüne Geldpolitik – Innovative Geldpolitik von Prof. Dr. Mechtild Schrooten, Hochschule Bremen

Klima- und Finanzpolitik zusammendenken: Wechselwirkungen und Zielkonflikte von Sara Holzmann, Bertelsmann Stiftung

Grüne Konjunkturpolitik als Mittel der Transformation? von Prof. Dr. Erik Gawel, Jun.-Prof. Dr. Paul Lehmann und Klaas Korte, UFZ

Kommentar verfassen